本文

税額控除

税額控除

調整控除

※調整控除が改正され、令和3年度から合計所得金額が2,500万円を超える場合は、調整控除の適用はありません。

住民税と所得税では、扶養控除や配偶者控除などの人的控除額に差があることから、同じ収入金額でも、住民税の課税所得は、所得税よりも多くなっていますので、住民税の税率(10%)とその方の所得税率によっては、税負担が増加するケースが生じてきます。

この所得税と個人住民税の人的控除額の差に基づく負担増を調整するための調整控除があり、個人住民税所得割額から次の額が減額されます。

| 個人住民税の課税所得金額が200万円以下の者 | |

|---|---|

| (ア)人的控除額の差の合計額 | (ア)(イ)のいずれか小さい額×5% |

| (イ)個人住民税の課税所得金額 | |

| 個人住民税の課税所得金額が200万円超の者 | |

| {人的控除額の差の合計額 - (個人住民税の課税所得金額 - 200万円)} × 5% ※ただし、この額が2,500円未満の場合は2,500円とする。 |

|

※人的控除

人的控除とは、所得控除のうち、基礎控除、扶養控除、配偶者控除、障害者控除、寡婦・寡夫控除・勤労学生控除など、人の基本的生計費に着目した控除をいいます。

| 所得控除 | (参考)人的控除額 | 人的控除額の差 | ||

|---|---|---|---|---|

| 所得税 | 住民税 | |||

| 障害者控除 | 普通 | 27万円 | 26万円 | 1万円 |

| 特別 | 40万円 | 30万円 | 10万円 | |

| 同居特別障害者 | 75万円 | 53万円 | 22万円 | |

| 寡婦控除 | 27万円 | 26万円 | 1万円 | |

| ひとり親控除 | 35万円 | 30万円 | 5万円 | |

| 勤労学生控除 | 27万円 | 26万円 | 1万円 | |

| 配偶者控除 | 一般 | 38万円 | 33万円 | 5万円 |

| 老人 | 48万円 | 38万円 | 10万円 | |

| 配偶者特別控除※ | 48万円超50万円以下 | 38(26・13)万円 | 33(22・11)万円 | 5(4・2)万円 |

| 50万円超55万円以下 | 36(24・12)万円 | 33(22・11)万円 | 3(2・1)万円 | |

| 扶養控除 | 一般 | 38万円 | 33万円 | 5万円 |

| 特定 | 63万円 | 45万円 | 18万円 | |

| 老人 | 48万円 | 38万円 | 10万円 | |

| 同居老親 | 58万円 | 45万円 | 13万円 | |

| 基礎控除 | 48万円 | 43万円 | 5万円 | |

※配偶者特別控除の( )内はそれぞれ納税義務者の合計所得が900~950万円、950~1,000万円の場合の控除額。

※納税義務者の合計所得が1,000万円を超えると、配偶者控除、配偶者特別控除は受けることができません。

配当控除

株式の配当などの配当所得があるときは、その金額に下記の率を乗じた金額が税額から差し引かれます。

利益の配当及び剰余金の分配等に係る配当所得

| 市民税 | 県民税 | ||

|---|---|---|---|

| 1,000万円以下の場合 | 1.6% | 1.2% | |

| 1,000万円を超える場合 | 1,000万円以下の部分の金額 | 1.6% | 1.2% |

| 1,000万円を超える部分の金額 | 0.8% | 0.6% | |

私募証券投資信託等の収益分配に係る配当所得

| 外貨建証券投資信託以外の収益の分配に係る配当所得 | 市民税 | 県民税 | |

|---|---|---|---|

| 1,000万円以下の場合 | 0.8% | 0.6% | |

| 1,000万円を超える場合 | 1,000万円以下の部分の金額 | 0.8% | 0.6% |

| 1,000万円を超える部分の金額 | 0.4% | 0.3% | |

| 外貨建証券投資信託の収益の分配に係る配当所得 | 市民税 | 県民税 | |

| 1,000万円以下の場合 | 0.4% | 0.3% | |

| 1,000万円を超える場合 | 1,000万円以下の部分の金額 | 0.4% | 0.3% |

| 1,000万円を超える部分の金額 | 0.2% | 0.15% | |

外国税額控除

外国で得た所得について、その国の所得税などを納めているときは、一定の方法により、その外国税額が税額から差し引かれます。

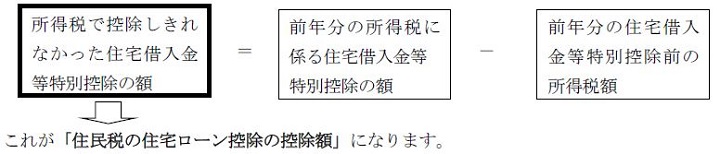

住宅借入金等特別税額控除

適用対象

平成21年から令和3年12月31日までに入居された方のうち所得税から住宅ローン控除を控除しきれない方について、平成22年度以降の住民税の住宅ローン控除の対象となります。

控除額計算

- 平成26年4月から令和3年12月31日までの居住分については、所得税の課税総所得金額等の7%(市民税4.2%、県民税2.8%)が限度となります。 (最高限度額136,500円:市民税81,900円、県民税54,600円)

- 平成26年3月以前の居住分については、所得税の課税総所得金額等の5%(市民税3%、県民税2%)が限度となります。 (最高限度額97,500円:市民税58,500円、県民税39,000円)

- 入居1年目に確定申告により当該控除を適用されると、2年目以降は給与支払報告書(源泉徴収票)の摘要欄に記載された「住宅借入金等特別控除可能額」や「居住開始年月日」などを基に市町村が控除額を計算しますので、本人からの申告は原則不要になります。

住宅借入金等特別控除の適用弾力化

新型コロナウイルス感染症の影響により、入居期限(令和2年12月31日)に遅れた場合でも、一定の要件を満たしている場合、減税措置や控除期間13年間の特例措置の対象となります。詳しくは、国土交通省ホームページをご覧ください。

- 国土交通省<外部リンク>(外部リンク)

寄附金税額控除

寄附金税額控除の対象となる寄附金

- 都道府県、市町村又は特別区に対する寄附金(地方公共団体に対する寄附)

- 共同募金会(その主たる事務所を県内に有するものに限る。)又は日本赤十字社に対する寄附金(県内に事務所を有する日本赤十字社の支部において収納されたものに限る。)

- 都道府県、市町村が条例で指定する学校法人、社会福祉法人、NPO法人等への寄附金

なお、兵庫県が指定する3に該当する寄付金は兵庫県ホームページ<外部リンク>をご参照ください。

また、平成31年1月1日現在加西市が指定する3に該当する寄付金はありません。

■控除額

[基本控除(1, 2, 3)]

【「寄附金の額か、総所得金額の30%かのいずれか低い方の額」 - 2,000円】 × 10%

※市民税控除相当額=控除額×5分の3 県民税控除相当額=控除額×5分の2

[特例控除(1)]

都道府県、市町村又は特別区に対する寄附金については、基本控除に加え、さらに特例控除が加算されます。(特例控除額は調整控除後の住民税所得割額の2割が限度。平成27年度以前は1割。)

【地方公共団体に対する寄附金の合計額-2,000円】×

【90%-(0~45%所得税限界税率)×1.021】

※市民税控除相当額=控除額×5分の3 県民税控除相当額=控除額×5分の2

[ワンストップ特例制度]

ワンストップ特例制度を申請された場合、基本控除・特例控除に加え、所得税分の控除に代えて住民税から控除されます。所得税所得控除の計算式は以下のとおりです。

【地方公共団体に対する寄附金の額の合計額-2,000円】×

【0~45%所得税限界税率)×1.021】

※市民税控除相当額=控除額×5分の3 県民税控除相当額=控除額×5分の2

ワンストップ特例について

確定申告の不要な給与所得者等が、地方公共団体に対し寄附(「ふるさと納税」といいます)をされた場合、確定申告をされなくても、個人住民税の寄附金控除を受けられる仕組み「ふるさと納税ワンストップ特例制度」を利用できます。

【ワンストップ特例の対象者】

以下の3つの条件に該当し、ふるさと納税をされた団体に「寄附金税額控除等に係る申告特例申請」を提出された方が対象です。

- 地方公共団体に対する寄附金を支出する年の年分の所得税について確定申告書を提出する義務がないと見込まれる者又は給与収入が2千万円以下であって確定申告書の提出を要しないと見込まれる者

- 地方公共団体に対する寄附金についての寄附金税額控除を受ける目的以外に、寄附翌年度の個人住民税所得割について確定申告書(個人住民税の申告書)の提出を要しないと見込まれる者

- 申告特例の求めを行う地方団体の数が5以下であると見込まれる者

※ワンストップ特例対象者が、1から3に該当しなくなった場合は、「寄附金受領証明書」を添付のうえ改めて申告が必要となります。

「ふるさと納税 ポータルサイト 税金の控除について」<外部リンク>(総務省ホームページ)